Top 10 des réflexions sur Bitcoin

Veuillez vérifier Peter Schiff

« L’or sera démonétisé si brutalement que vos petits-enfants penseront qu’un chercheur d’or est quelqu’un qui récupère des déchets métalliques dans la benne à ordures pour les vendre aux sats. » – Su Zhu

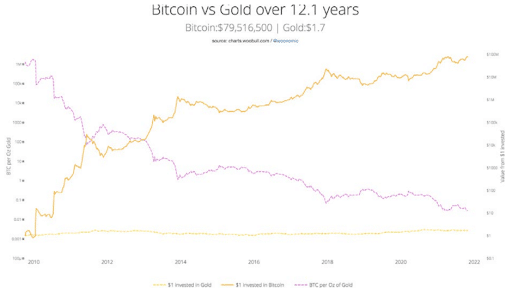

Bitcoin a mangé le déjeuner de l’or pendant une décennie. Cela aurait dû être une période de boom pour les bugs d’or – élevé l’inflation, la faible confiance dans le gouvernement, les matières premières en plein essor – mais au lieu de cela, l’or a été débordé par un cheval plus jeune et plus sauvage, en bitcoin. Investir 100 $ dans l’or il y a 10 ans, aurait rapporté… 102 $ aujourd’hui, inflation sous-performante.

Pendant ce temps, investir 100 $ dans BTC au cours de cette période aurait rapporté 1,7 $ million. Aie,Peter Schiff.

Bitcoin ne montre aucun signe de ralentissement non plus. Compte tenu de ses vents arrière macro et de sa résilience à plusieurs cycles, il est difficile d’imaginer un scénario où le bitcoin tombe en disgrâce de sitôt pendant que le reste de la crypto se rallie. À partir d’un point de vue réglementaire, les investisseurs sont plus à l’aise que jamais avec l’or numérique. Maintenant que plusieurs des véhicules institutionnels existent pour accéder au bitcoin, et d’autres adopteurs précoces ont déjà ouvert la voie (Paul Tudor Jones , Microstratégie ,Tesla , Salvador, Miami , etc.), le « institutions are coming » a basculé sur « le les institutions sont là.

Le vent arrière le plus fort dans notre dos a été le mieux résumé par Marty Bent qui a noté : « l’argent dû aux retraités est tout simplement trop, les rendements produits sont trop faibles, et même lorsqu’ils se rendent compte qu’ils sont libellés dans une devise qui perd de son pouvoir d’achat de jour en jour. Avec des stocks au niveau des saignements de nez, obligations à rendement réel négatif et l’inflation, ici pour rester , le bitcoin reste le meilleur pari liquide sur la rotation institutionnelle vers des actifs de réserve de valeur résistants à l’inflation. Ce ne sera pas le seul actif cryptographique gagnant, mais il va continuer à tirer vers le haut le reste de la classe d’actifs, la Crypto remplace rapidement la dette dans des portefeuilles diversifiés.

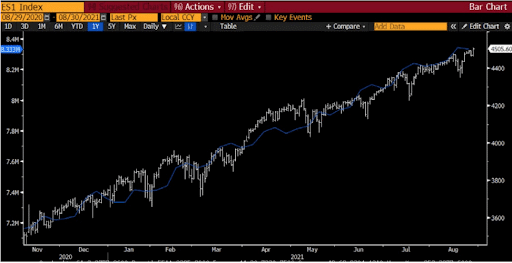

Si l’assouplissement quantitatif dégrade réellement une devise, alors comme Raoul Pal a souligné, nous aurions un un tas de graphiques pour refléter cela (l’indice S&P augmente au même rythme que le bilan de la Fed, les prix de l’immobilier augmentent sur un décalage après un nouveau QE, etc.) Et nous le faisons.

L’imprimante d’argent va brrrr… achetez tout. Surtout la pièce orange.

Le roi reste le roi : pas de flippenings

Je mettrais la probabilité d’un « flipping » l’année prochaine à peut-être 20 %. Et pas parce que l’ETH c’est de l’argent, peu importe ce que dit Sotheby’s .

Si ETH ne parvient pas à « Flippen » BTC, il ne le sera pas parce qu’il est supérieur « de l’ argent », mais plutôt parce que le le marché valorise la plate-forme informatique détenue par les utilisateurs la plus unique au monde, ainsi que ses bénéfices et son potentiel de croissance plus haut que l’or numérique. En d’autres termes, nous examinerons BTC contre ETH comme nous le faisons avec M0 contre Google.

Ce n’est pas une pensée originale. Le fondateur de BitMEX, Arthur Hayes, a brisé cette analogie dans un article sur le débat renversant , où il dit 1) qu’il est impossible pour ETH d’être le meilleur ordinateur virtuel du monde et le le meilleur argent du monde en même temps (je suis d’accord), et 2) le plus grand réseau monétaire de crypto sera probablement plus grand que sa plus grande « entreprise » de technologie distribuée (oui, encore une fois).

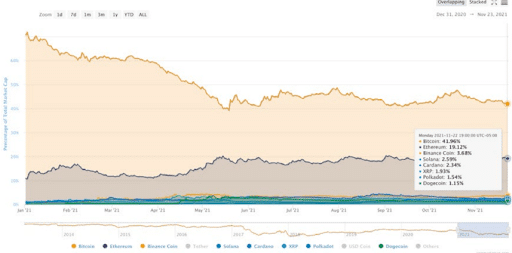

Cela dit, il est possible de penser que « la crypto » dans son ensemble surpassera « bitcoin » (c’est-à-dire que la domination du BTC diminuera), tandis que le bitcoin conserve sa place au sommet du classement mondial. Ethereum est une cible plus attaquable que Bitcoin pour les plates-formes informatiques de couche 1 concurrentes. La ressource rare d’Ethereum est la capacité finie de son grand livre de règlement global, et cette année a prouvé à quelle vitesse d’autres couches 1 pouvaient siphonner la demande de règlement des transactions cryptographiques lorsque le grand livre d’Ethereum devient trop cher. (Plus d’informations à ce sujet dans le Chapitre 8.)

D’un autre côté, la ressource rare de Bitcoin est son simple mème monétaire. Ses concurrents « argent » pure play sont moins intimidants : Dogecoin, Shiba Inu, Bitcoin Cash, Craig Cash et les fourches de leurs fourches ne sont pas beaucoup écrites à la maison.

Peut-être que vous aimez le Doge ! Il y a beaucoup d’investisseurs intelligents qui le font, comme Su Zhu qui aime Doge « fondamentalement » en raison de sa viralité, de sa communauté, de son humour et de sa base d’utilisateurs peu sérieux, qui ont passé 2021 à conduire les memestocks sur la lune aussi.

Je comprends la thèse, mais elle tombe à plat sur un point crucial : les blagues vieillissent, et même les premiers détenteurs réalisent finalement qu’ils sont assis sur des gains réels et trouvent une blague moins chère. La réflexivité n’est pas amusante sur le chemin vers le bas, il n’y aura pas de mur d’achat institutionnel pour le mignon Shiba Inus lorsque la tendance s’inversera. Un utilisateur peu sérieux de base pourrait également conduire à un grand nombre d’utilisateurs qui paniquent pour vendre au premier trimestre une fois qu’ils ont reçu leurs formulaires fiscaux et se rendent compte de l’ampleur de leurs obligations.

Les investisseurs en Bitcoin ne sont pas des novices en matière d’impôt sur les gains en capital. De nombreux parieurs Dogecoin le sont probablement.

Il y a deux autres pièces de preuve de travail qui sont également dans la conversation sur les devises, bien sûr – Zcash et Monero – mais les détenir nécessite un engagement à long terme dans de véritables transactions privées peer-to-peer, et une étreinte chaleureuse de douleur. Il peut s’agir d’actifs que vous souhaitez posséder « juste au cas où » votre pays tombe en panne et vous devez fuir avec un sac bolter et un grand livre/porte-monnaie. Mais la chose la plus intelligente que j’aie jamais faite a été d’inverser mon commerce dummy-dum-dum «super ZEC long» en décembre dernier et le replonger dans l’ETH où il appartenait.

Je suis cela en écrivant ceci avec des larmes coulant sur mes joues, mais Multicoin avait raison sur la confidentialité en tant que caractéristique , et j’ai plutôt gagner de l’argent que d’avoir raison. ZEC c’est toujours 1% de mon portfolio, et j’aime toujours Zooko, mais ce n’est plus dans mon top 5. (D’autres ont dépassé le ZEC. Ce n’est pas de ma faute !)

Il n’y a vraiment pas de compétition de retournement crédible pour Bitcoin en dehors d’Ethereum, mais l’ETH doit surveiller son dos aussi. La domination du Bitcoin est passée de 71% à 42% cette année. Mal. Mais la plate-forme de contrat intelligent de l’ETH la dominance a également glissé de 80 % à 60 %, et pourrait céder une valeur supplémentaire à ses nouveaux «alliés» de cumul de couche 2 qui arrivent sur le marché au début de 2022.

(La source: CoinMarketCap )

Il peut y avoir des gains plus élevés dans la crypto, mais il n’y avait rien de mal à posséder GE pendant la dotcom boum . Les actions de GE sont passées de 100 $ à la mi-1999 à 450 $ à la mi-2000, puis à 185 $ à la mi-2003. En quatre ans, il « s’est écrasé » à un niveau supérieur de 85 % à ce qu’il s’était trouvé lors de la montée en puissance du marché. Cela pourrait très bien être la trajectoire de Bitcoin si Web3 atteint les niveaux de folie Web1. Détesteriez-vous si BTC tombait de 275 000 $ à 125 000 $ l’année prochaine ?

La réserve multichaîne

Nous parlerons d’interopérabilité au chapitre 8, mais pour l’instant, je dirai que je pense qu’Udi a raison: si l’avenir est l’une des centaines ou des milliers de blockchains interopérables, alors les utilisateurs finaux ne sauront pas nécessairement, ou ne se soucieront pas sur quelles chaînes de blocs les applications monétaires s’exécutent. Les détenteurs de bitcoins conserveront et utiliseront le bitcoin comme une alternative à l’or sans se soucier des détails techniques qui régissent quelle chaîne ou quel bitcoin arrimé dérivé ils utilisent en cours de route, tant que la blockchain de base du bitcoin bourdonne et produit des blocs toutes les 10 minutes en tant que couche de sédimentation.

Plus de 1,5% de l’offre de bitcoins est déjà enveloppé sur ethereum via BitGo , plus de deux fois plus autant qu’il était verrouillé à la fin de l’année dernière. Mais ce n’est peut-être que la pointe de l’iceberg car des millions de bitcoins commencer à toucher d’autres blockchains également.

Quelques moteurs de la demande pour le bitcoin :

- BTC sera une réserve sur les autres couches 1 alors que l’ETH leur sera un concurrent

- Les protocoles de pont cross-blockchain comme Rune débloqueront plus d’échanges peer-to-peer

- Les craintes concernant l’indépendance, la résistance à la censure ou la collatéralisation des pièces stables pourraient conduire à plus intérêt pour les crypto-dollars garantis par bitcoin.

Les taureaux d’Ethereum peuvent protester que c’est exactement ce qui fait de l’ETH une bonne somme d’argent et un capital : c’est compatible avec d’autres chaînes EVM et des cumuls de couche 2, et garantit déjà des pièces stables comme Maker’s Dai. Mais c’est à l’envers en regardant, BTC a une avance de 2,5 fois sur la capitalisation boursière et un taux de garantie bien inférieur en tant que fonds de roulement aujourd’hui, ce qui signifie qu’il est sous-utilisé et qu’il y a un plafond beaucoup plus élevé pour le nouveau BTC en tant que garantie DeFi que l’ETH.

Je pense que le bitcoin enveloppé / synthétique échangeable sur d’autres blockchains doublera à nouveau en 2022 (75% de confiance, nous verrons au moins 3% enveloppés), car de plus en plus de détenteurs de bitcoins à long terme se rendent compte qu’ils peuvent emprunter à moindre coût contre leurs avoirs dans DeFi que sur des services centralisés.

(Vous pouvez en savoir plus sur les actifs DeFi facilitant l’interopérabilité du bitcoin dans notre rapport.)

Le "cadeau" des TEF Bitcoin

Nous allons passer du temps sur les ETF au chapitre 5 car leur approbation était l’une des plus importantes évolutions de l’année. Ils soulignent également l’incompétence de la SEC depuis une décennie (je sais, je sais… nous sommes proche du chapitre 4), qui n’offrent aucune qualité de rachat par rapport aux actifs acquis directement sur les bourses de garde, et représentent généralement toutes les choses que les normes étaient censées détester à propos du bitcoin ! Ils sont complexes, des investissements volatils et terribles qui enrichissent les promoteurs de Wall Street et tendent vers zéro au fil du temps.

Malgré la toxicité des ETF Bitcoin Futures, c’est un heureux accident de l’histoire que la SEC a protégé, le commerce de détail d’eux-même (et de Wall Street) en bousillant le processus d’approbation pendant si longtemps. Le « commerce en niveaux de gris » (chapitre 5) et ses entrées à sens unique peuvent avoir tiré vers l’avant la demande institutionnelle des investisseurs cherchant à capitaliser sur la prime des marchés publics de GBTC et d’une forme spécifique de demandes de détails pour ceux qui détiennent des bitcoins dans des comptes de retraites exonérés d’impôt. Mais même avec huit ans de traînée de pied, la SEC a limité le flottement du bitcoin dans les véhicules de type ETF à seulement 5 %. Une approbation antérieure aurait pu créer des risques de centralisation dans l’argent du bitcoin offre – risque qui est mineur aujourd’hui, réduisant les chances que Wall Street puisse jamais manipuler les marchés du bitcoin.

Je garderai mes prédictions plus juteuses sur les ETF pour les autres sections, mais mon pari est que le BTC total verrouillé dans l’ETF- des véhicules similaires resteront inférieurs à 10 % de l’offre exceptionnelle de bitcoins au cours des cinq prochaines années. Comme d’autres grands, les institutions créent des positions, les plus intelligents opteront pour une exposition directe et des frais inférieurs.

Dans la mesure où nous voyons plus de 10 % de l’offre de bitcoins bloquée dans des structures ETF, cela sera probablement dû à leur inclusion dans d’autres Produits ETF, tels que les 400 millions de dollars de participations GBTC d’Ark Invest dans ARKW.

La grande chute de la Chine (l'industrie Bitcoin)

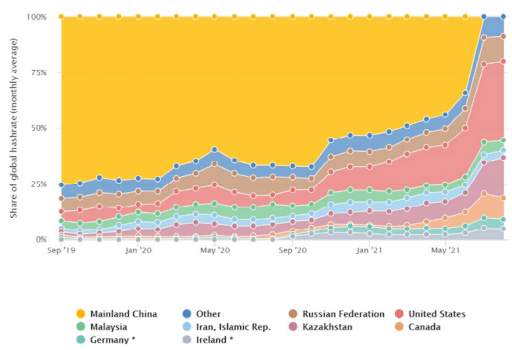

Pendant des années, les mineurs chinois ont représenté plus de 70 % du hashrate du bitcoin. Puis le PCC est devenu hostile en dernier année, et a mis en place un interdiction pure et simple de l’exploitation minière ce printemps, entraînant un renversement de fortune de plusieurs milliards de dollars pour l’Occident, et le graphique le plus incroyable que j’ai vu en huit ans :

(La source: Université de Cambridge )

Maintenant, cette étude n’est pas parfaite, et je suis sûr que l’extraction de bitcoins n’est pas tombée à zéro absolu en Chine continentale, mais cela ne rend pas le graphique moins fou du point de vue directionnel.

Il est difficile d’exagérer à quel point ce développement a été incroyable. Depuis 2013, l’ombre de la Chine dans les marchés du Bitcoin a pris de l’ampleur. Les investisseurs s’inquiétaient de ce qui arriverait à la sécurité du réseau si la capacité d’exploitation minière chinoise était désactivée. Il s’avère … fondamentalement, rien. Hashrate FUD.

Les décideurs politiques s’inquiètent de l’empreinte carbone de l’exploitation minière, où la Chine avait l’un des mix énergétiques au charbon les plus sales. C’est sorti aussi.

FUD climatique, puis la Chine a criminalisé tout commerce dans le but de faire respecter le contrôle des capitaux et céda un opportunité d’intégration historique avec les marchés financiers ouverts sur l’avenir dans le processus. Maintenant BTC est de retour à des sommets de tous les temps. FUD géopolitique.

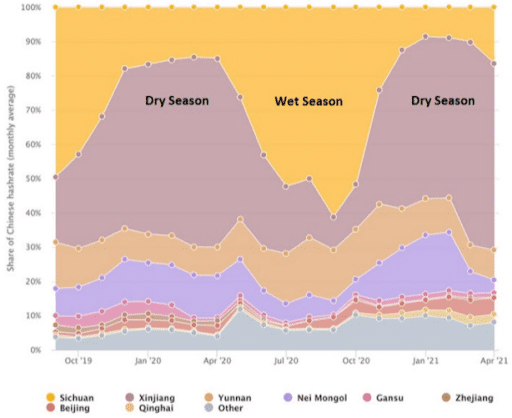

Quoi de plus! Avant que le PCC ne les expulse, nous avons eu la preuve tangible, des mineurs, qu’ils allaient migrer leur capacité là où l’énergie est la moins chère, quelle que soit la source. Chaque année, vous pourriez garantir que la capacité se déplacerait vers la province propre et riche en hydroélectricité du Sichuan au cours de la saison des pluies abondante, et retour aux centrales au charbon pendant le reste de l’année.

L’étude de Cambridge a montré cette saisonnalité avec des détails frappants :

(La source: Université de Cambridge

L’année dernière, j’ai pensé que même si la Chine restaient dominants dans le secteur minier, « les géants aux États-Unis qui peuvent participer [à la course], comme Fidelity ou DCG… pourrait être d’accord avec l’exploitation minière à (petite) perte pour aider à montrer qu’ils prennent au sérieux le risque géopolitique. Au lieu de cela, le CCP vient de nous offrir une industrie entière ! DCG Foundry a même pris la première place dans la classement mondial du minage de bitcoins pour le première fois.

C’est une erreur stratégique tellement insensée qu’il il est difficile d’imaginer que le PCC échoue à annuler l’interdiction d’exploitation minière, même s’ils continuent à surveiller de près les échanges et contrôles des capitaux en 2022. Il semble que les politiques sont déjà en train d’être reconsidéré , pour bonne raison. Je prédis que l’exploitation minière est de retour dans le continent d’ici le milieu de l’année (confiance de 70 %).

D’autant plus que le PCC se rend compte que la preuve de le travail minier peut doubler comme énergie propre de stimulus.

Qui prendra ces pauvres mineurs entassés.

Bitcoin comme stimulant de l'énergie propre

Le sénateur Warren nous a avertis que nous devions « sévir contre les pratiques d’extraction de crypto-monnaies nuisibles à l’environnement » pour protéger la planète. Le principal régulateur des marchés de l’Union européenne a mis en garde contre la « montée en flèche » des coûts d’investissement dans les monnaies numériques liés à l’environnement. Nous avons même été avertis de l’ « exposition rampante » à la crypto au sein de Portefeuilles ESG – comme si le bitcoin était une véritable toxine.

J’admettrai qu’il est mauvais optiquement pour le réseau mondial Bitcoin de consommer beaucoup d’énergie à un moment où les dirigeants mondiaux, les médias et responsabilité des écologistes d’entreprise sont obsédés par les émissions. Mais La consommation d’énergie du bitcoin n’est qu’un « problème » parce que la plupart des politiciens et des experts des médias grand public sont soit stupides, paresseux ou malhonnêtes. En général, les trois.

Parlons du rôle réel du bitcoin dans notre avenir énergétique propre. Le tldr :

- Réduire les émissions mondiales dans un délai raisonnable est politiquement impossible.

- Pourtant, nous devrions essayer de freiner les plus gros émetteurs pour « infléchir la courbe ».

- Bitcoin peut aider à réduire les émissions en recyclant l’énergie autrement gaspillée/échouée.

- Les infrastructures minières pourraient en fait aider à subventionner de nouvelles capacités d’énergie propre.

- Le bitcoin propose également des solutions S et G en ESG.

Allons-y un à la fois.

- Limiter les émissions est politiquement impossible : est-ce que quelqu’un sera honnête pendant une putain de seconde ?

La Chine ne réduira pas unilatéralement leurs émissions de manière significative, et ils contribuent à plus de 50 % des émissions mondiales .

Certaines entreprises chinoises polluent désormais plus que des nations entières . Et la Chine ne s’est engagée à rien de substantiel dans les récentes discussions sur le climat .

Pourquoi devraient-ils?

De même, pensons-nous que la Russie est sur le point de se précipiter unilatéralement à la table du climat ? Que diriez-vous du Turkménistan, qui compte 6 millions de citoyens et 31 des 50 plus grands rejets de méthane au cours des deux dernières années, oh et le Portes littérales de l’Enfer.

L’Inde, la plus grande démocratie du monde, a établi des plans pour devenir neutre en carbone d’ici 2070.

50 ans! Super! Dont les prévisions sur 50 ans nous font atteindre le zéro net avant les défaillances monétaires majeures et les crises de la dette (si ce n’est la guerre chaude et l’apocalypse de l’IA) ?

Capture du carbone et cryptographie propre, Ou le climat et le chaos politique. Ce sont les options.

- La crypto mange le monde, mais pas l’exploitation minière de Bitcoin : L’excellente Lyn Alden a tout décomposé dans un article récent , mais l’impact environnemental du bitcoin devrait évoluer de manière sublinéaire par rapport à son impact économique.

Le « problème » est que l’extraction de preuves de travail disparaîtra rapidement (en cas d’échec) ou consommera jusqu’à 1% de l’énergie mondiale si elle atteint une couche de règlement mondiale de 20 000 milliards de dollars et d’importance systémique de Complément Fedwire (ou substitut).

De gros nombres, mais pas si la crypto automatise par ailleurs de grandes étendues de services financiers, dont l’empreinte actuelle est plus proche de 3 % des émissions mondiales contre 0,1 % pour le bitcoin.

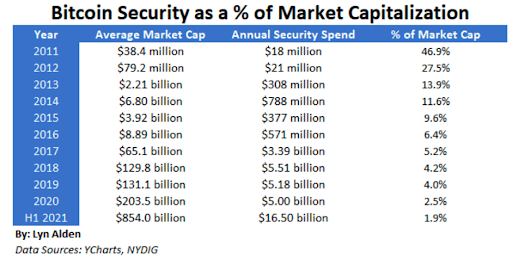

La baisse du taux d’inflation de Bitcoin signifie une baisse des dépenses de sécurité proportionnelles, ce qui signifie une baisse intensité proportionnelle du taux de hachage.

Au contraire, la plupart d’entre nous se rendent compte que la plus grande préoccupation concerne la désinflation actuelle du bitcoin, le calendrier d’approvisionnement. La baisse des récompenses globales en pourcentage de la capitalisation boursière totale entraîne le risque que, si quoi que ce soit arrive, une récompense en bloc basée sur les frais n’attirera pas suffisamment d’ énergie pour sécuriser le réseau.

(Dans la plupart des cercles économiques, vous avez des ennuis en utilisant le mot « hyperinflation » car beaucoup craignent le phénomène comme une prophétie auto-réalisatrice. En bitcoin, il en va de même pour quiconque appelle le risque de inflation trop faible. Soulevez le problème et préparez-vous à éviter les « 21 millions » de vrais.)

- Bitcoin recycle l’énergie : il s’avère que certaines des sources d’énergie propre les moins chères au monde sont bloquées « hors réseau » n’attendant que d’être exploitées. Si seulement il y avait un consommateur portable, et géographiquement agnostique de cette capacité !

Les mineurs de preuve de travail – comme nous l’avons vu sur le graphique du Sichuan – sont ces consommateurs, avidement absorbant de kWH au coût marginal le plus bas disponible, comme l’ eau sur une carte topographique 3D. (Les mineurs de Bitcoin sont juste, selon Daniel Plainviews bienveillants , vraiment.) C’est la dynamique qui mène Nick Grossman et Square, et Ark Invest et d’autres pour qualifier le bitcoin de « batterie d’argent ».

J’ai hésité à utiliser ce cadrage au départ. Cela semble trop pratique, non? Mais je suis revenu.

Un exemple parfait de la batterie d’argent en action est dans la ventilation du gaz naturel (fuite de méthane) et le torchage (brûler du méthane en dioxyde de carbone). Aux États-Unis, nous brûlons plus de gaz naturel chaque jour (150 TWh équivalent) que la consommation énergétique mondiale annualisée maximale de Bitcoin. À partir de Lyn encore: « L’Université de Cambridge a estimé que le potentiel mondial de récupération des gaz de torche est 8 fois supérieur à la consommation d’énergie du réseau bitcoin .

En d’autres termes, la quasi-totalité du réseau Bitcoin dans sa forme maximale de 2021 pourrait hypothétiquement être épuisé de gaz naturel échoué aux États-Unis, sans parler du reste du monde. » Le torchage convertit des matières premières carbonées qui serait gaspillées à 100%, en bitcoins. Ce n’est pas théorique. C’est magique.

Ce n’est pas nouveau non plus !

J’ai écrit sur certaines des entreprises qui font ce travail (comme Crusoé) dans les Thèses il y a deux ans . Ce n’est pas un secret d’état non plus. La dynamique peut probablement persister indéfiniment. Considérons, par exemple, que 20 % de la consommation de gaz dans le Dakota du Nord est échoué et torché plutôt que collecté. Les mineurs de Bitcoin sont uniques en ce qu’ils pourraient être en mesure de saisir de la valeur dans des régions éloignées comme le Dakota du Nord – même par rapport à d’autres travaux à forte intensité énergétique comme les opérations de batterie de serveurs – car ils ont une tolérance plus élevée pour les temps d’arrêt du réseau et une faible bande passante pour l’environnement.

Décideurs : pour l’amour de Dieu, votre problème concerne les habitudes énergétiques du consommateur américain et notre industrie énergétique, pas les usines de recyclage d’énergie bitcoin. Je sais que cela ressemble à un récit fantastique et égoïste, mais l’extraction de bitcoins pourrait vraiment être aussi bonne pour l’Amérique !

Pas un seul ours polaire marginal ne doit mourir comme un résultat. (Les ours Bitcoin sont une autre histoire. Chaque ours doit mourir.) Ajoutez des subventions et le bitcoin américain, l’exploitation minière pourrait être nette négative pour les émissions d’ici quelques années.

Même Ted Cruz l’a compris !!!

« Cinquante pour cent du gaz naturel de ce pays qui est torché est torché dans le Permien.

En ce moment dans l’ouest du Texas. Je pense que c’est une énorme opportunité pour le bitcoin, car c’est en ce moment de l’énergie qui est simplement gaspillée. C’est gaspillé parce qu’il n’y a pas l’équipement de transport pour acheminer ce gaz naturel là où il pourrait être utilisé comme le gaz naturel serait normalement employé; il est juste en train d’être brûlé.

Il y a tellement de potentiel ici. Nous ne pouvons tout simplement pas gaspiller ce cadeau du PCC.

- Bitcoin comme stimulus d’énergie verte : martelons cette maison et pensons à l’extraction de bitcoin non seulement comme un émetteur net potentiel zéro, mais en tant que fabricants de saucisses de Big Energy : des transformateurs qui récupèrent les déchets restants et les transforment en quelque chose de savoureux.

Les élites côtières se moqueront de l’idée – elles n’ont pas besoin de bitcoins rose slime – parce qu’ils ne sont pas affamés de produits financiers (ou de bœuf de première qualité). Mais qu’en est-il des communautés, quels investissements miniers pourraient aider à boucler des budgets d’investissement propres ? Ou les marchés émergents avec de vastes ressources d’énergies renouvelables, mais peu de demande de consommation actuelle pour toute cette énergie propre ?

Les mineurs de Bitcoin sont des partenaires commerciaux uniques, car ils optimisent pour une seule variable (le KWh le plus bas) et servir d’« acheteur d’énergie de dernier recours » mobile pour l’énergie qui ne peut pas être facilement transportée. Tu pourrais voir des mineurs nomades intégrés dans de nouveaux investissements en énergie propre pour les villes qui en ont besoin pour compenser la lenteur de la demande précoce, puis les expulsez vers la ville suivante. L’inverse est également vrai : pour les pays à faible revenu avec des l’énergie, les mineurs pourraient aider à financer ou à subventionner les dépenses d’investissement en échange de droits énergétiques bon marché. (Ark Invest publiait son modèle pour savoir comment cela pourrait fonctionner, vous pouvez donc vérifier les hypothèses par vous-même.)

L’exploitation minière de Bitcoin est déjà anecdotique – et avec une fréquence croissante – alimentant des investissements dans l’énergie propre.

En plus du torchage, il y a l’installation minière à Niagara Falls qui a repris une ancienne centrale électrique au charbon et exploite désormais l’énergie hydroélectrique. Son propriétaire exploitait auparavant des centrales à charbon en Chine. il y a le nord de Vancouver, qui sera chauffée avec l’énergie recyclée à 96% des mineurs de bitcoins grâce à la technologie développée par Mintgreen.* D’autres innovations nouvelles apparaîtront inévitablement aussi.

Si vous êtes sceptique, je ne vous en veux pas. J’avais l’habitude de penser que c’était plus du marketing que de la substance. Mais la Chine a changé toutes les variables. Ben Thompson l’a cloué dans un post récent :

« L’une des plus grandes erreurs que nous ayons commises en tant que société est de supposer que l’énergie est intrinsèquement rare… Arguments selon lesquels Bitcoin fournit en fait des incitations à investir dans l’abondance d’énergie sont égoïstes, mais cela ne veut pas dire qu’ils ont tort non plus ! »

Nic Carter a également connu une conversion similaire de sceptique à évangéliste cette année :

« L’exploitation minière de Bitcoin converge avec le secteur de l’énergie avec une rapidité incroyable, ce qui donne un explosion d’innovations qui à la fois décarbonisera le bitcoin à moyen terme, et bénéficieront considérablement aux réseaux de plus en plus renouvelables. De plus, il semble que seul le bitcoin – plutôt que d’autres sources de charge industrielles – peuvent en fait atteindre certains de ces objectifs.

Il attribue l’émergence de l’exploitation minière du cycle de vie (les puces les plus récentes vont sur les grilles avec une disponibilité élevée, les puces plus anciennes vont partout où le KWh marginal est très bon marché), un ralentissement du cycle de développement des ASIC (30% de l’exploitation minière se produit avec des puces qui ont maintenant plus de cinq ans) et des hybrides basés sur un réseau et derrière les systèmes d’extraction de compteurs (consommation variable des mineurs dans les systèmes de réponse à la demande).

Carré noté dans un livre blanc sur le potentiel d’énergie propre du bitcoin, « Alors que la société commence à déployer plus d’énergie solaire et de vent, [nous] pourrions potentiellement débloquer de nouveaux cas d’utilisation rentables pour cette électricité comme le dessalement de l’eau, éliminer le CO2 de l’atmosphère ou produire de l’hydrogène vert.

Cela pourrait vraiment être le simple début d’une belle amitié.

(Pour en savoir plus sur Lyn Alden, Nicolas Carter, Carré, Nick Grossman et The B Word)

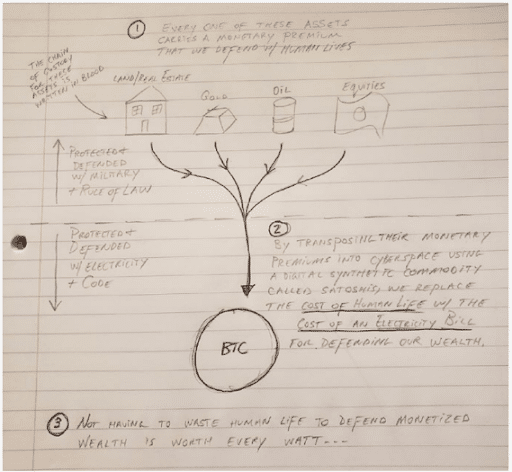

- Le coût du dollar : on pourrait argumenter l’industrie financière ( 25x l’intensité carbone ) et l’armée complexe industriel ( 50x l’intensité carbone ?) devrait au moins être inclus dans toute analyse comparative environnementale

Mais le vrai problème avec la tentative d’annulation du bitcoin par les militants ESG – mis à part le fait qu’ils se trompent sur les externalités négatives « E » – c’est qu’ils ignorent également les avantages « S » et « G » de crypto dans le processus.

Alex Gladstein de la Human Rights Foundation l’a le mieux résumé dans un article incroyable sur les coûts cachés du dollar américain. À savoir, même si les décideurs politiques pensent que le bitcoin est irrémédiablement sale et inutile et paralysant pour l’avenir de la planète, ils ne devraient pas pouvoir discriminer l’utilisation de l’énergie de préférence lorsque le petro – le dollar soutient le régime d’autoritarisme, conduit à l’agression de l’armée, et alimente plus de consommation de carburant à base de combustibles fossiles dans le processus.

Assez de gens croient en la valeur du bitcoin en tant qu’investissement dans le nouveau Social, et la Gouvernance expérimente que son S et G a même sans doute compensé le critique du pire des scénarios E.

Bitcoin est intrinsèquement politique.

Bien sûr, il y a un autre « E » qui peut s’avérer contraignant pour les décideurs : l’impact de l’Économie.

L’exploitation minière américaine est entreprise importante, avec des mineurs cotés aux États-Unis, maintenant assis sur près de 1,5 $ milliards de BTC à prix courants, des centaines de millions par an en gains, et, de manière significative, des marges bénéficiaires améliorées grâce à l’exode de la capacité minière de la Chine. C’est ce que le sénateur Cruz accrochait à cette chute dans des remarques réfléchies sur le sujet à une conférence bitcoin à Austin.

L’infrastructure minière est quelque chose qui pourrait même conduire à des alliances inhabituelles entre quelqu’un comme Ted Cruz à droite et AOC à gauche. Si vous voulez la croissance économique qui accompagne la cryptographie, et vous souhaitez subventionner et stimuler les investissements dans les énergies vertes, subventionner l’exploitation minière propre!

C’est une seule somme nulle marché mondial, ce qui signifie que les subventions à l’énergie propre élimineraient l’exploitation minière « sale » plus coûteuse.

Le résultat net serait un réseau bitcoin à faible intensité de carbone, dominé par l’Occident.

(Cela n’a même pas besoin d’être fait au niveau gouvernemental ! Nic souligne également que les investisseurs ESG pourraient investir dans des mineurs cotés en bourse uniquement dans les énergies renouvelables, comme Iris Energy, et avoir le même effet que les subeventions gouvernementales en abaissant le coût du capital de l’exploitation minière verte.)

Ok, ok, je vais passer à autre chose. Mais je ne peux m’empêcher de m’emporter sur ce sujet alors que les politiciens et les médias se contentent de mensonges purs et simples sur la dynamique. Fais tes devoirs.

(La source: Jason Lowery )

La preuve de participation fonctionne parce que preuve de travail travaillée

« PoW et PoS ne sont pas des substituts, ce ne sont même pas des compléments, ce sont deux des choses fondamentalement différentes et ne doivent pas être comparées ou contrastées. – Meltem

Comme pour le débat « BTC c’est de l’argent, pas l’ETH », c’est l’un de ces domaines où les deux parties discutent l’un devant l’autre. La preuve de travail consomme de l’énergie afin de prouver que le réseau fournit un règlement équitable des assurances à l’échelle mondiale sans dépendre des propriétaires du réseau, qui pourraient facilement centraliser au fil du temps.

La séparation des incitations au traitement des transactions et des responsabilités de propriété est importante pour un réseau qui se veut être une alternative non souveraine à l’argent.

En revanche, il convient de penser aux réseaux de preuve de participation (qui emploient des détenteurs de jetons comme organes directeurs) en tant qu’analogues commerciaux. Chaque réseau individuel de preuve de participation est livré avec une centralisation, la censure, et les risques de coercition, mais ça va !

La vraie décentralisation du PoS vient des milliers de blockchains PoS interopérables, qui seront chacune leurs propres incitations symboliques, calendriers d’émissions, règles de gouvernance, applications cibles, etc.le long terme.

Vous ne voudriez pas d’un système monétaire où Elon Musk possède un grand pourcentage de la masse monétaire et un vote important dans lequel les activités économiques étaient valides sur ce réseau sous-jacent et une réclamation importante sur les frais et le « seigneuriage » générés par ce réseau. Trop de pouvoir sur la moitié de toutes les transactions. De l’autre main, vous n’auriez probablement aucun problème s’il accumulait un pourcentage tout aussi important d’un auto-décentralisé.

Ou conduire un service de taxi ?… car il ne s’agit que d’une seule application web3.

Le succès de la preuve de travail a ouvert la voie à la prise au sérieux de la recherche de preuve de participation. Cela ne veut pas dire que Le PoS dépassera le PoW en tant que modèle de sécurité supérieure. Cela ne signifie pas non plus que PoW se révélera infaillible. Ça veut dire que PoW était le premier, et probablement toujours le meilleur, pour les applications d’argent sans état.

(Plus de lecture sur la sécurité PoW vs PoS : seuls les forts survivent et la rationalité est vouée à l’échec .)

Preuve de travail et droits des minorités

Mon ancien collègue de CoinDesk , Pete Rizzo, a écrit un article qui incite à la réflexion affirmant que le réseau social du contrat Bitcoin, système d’extraction de preuve de travail et biais pour les « fourches souples » activées par l’utilisateur, en font le seul crypto protocole pour protéger les droits des minorités au milieu de la « tyrannie de la majorité » offerte par les hard forks.

Si vous lisez le débat sur Twitter, cela peut sembler académique ou sémantique, mais c’est probablement l’une des choses les plus importantes qu’un nouvel entrant institutionnel dans la cryptographie devrait chercher à comprendre. Nous avons cinq ans de recul sur le seul hard fork litigieux majeur dans l’histoire d’Ethereum, et quatre sur la « fourchette souple activée par l’utilisateur » de Bitcoin qui a mis fin à une bataille de mise à l’échelle de plusieurs années entre les bourses, les mineurs, les utilisateurs et développeurs principaux. Si vous n’avez pas vécu cela, il est difficile de décrire à quel point ces divisions politiques sont risquées, et à quel point la politique du protocole pourrait mal tourner dans de futures impasses.

Par exemple, pensez-vous que le chemin le plus probable vers la censure est dans le code soft-fork activé par un validateur réseau dont les incitations sont liées au traitement continu des transactions ? Ou du code qui est hard-fork et activé par la majorité de la base de propriétaires, dont les incitations sont liées au capital qu’ils ont accumulé ?

Le parti pris de Bitcoin pour les mises à niveau soft fork donne la priorité à la « coercition de l’utilisateur sur la sécession » – garder la famille unie d’une disposition d’actionnaire « à traîner ». Vous êtes finalement tiré vers la nouvelle version du protocole automatiquement une fois qu’un contingent suffisamment important d’utilisateurs signale leur soutien au fork.

Avec Ethereum d’un autre côté, cela ressemble plus à une mise à niveau iOS. Oui, les nouveaux hard forks sont « opt-in » pour les utilisateurs, mais uniquement dans le sens qu’ils se soumettent à la mise à niveau ou perdent l’accès au réseau principal. Cette tyrannie des marchés diminue avec le temps dans un internet de blockchains qui n’est pas dominé par Ethereum. Quitter = Choix.

Je n’ai pas d’opinion tranchée ici, car je suis investi à la fois dans Bitcoin et Ethereum et je pense que les deux le feront réussir. Cela vaut la peine d’être étudié plus en amont si vous êtes nouveau. C’est aussi une section dense. Je suis désolé pour le niveau 301, intermède, mais je n’ai pas eu le temps de le simplifier après 800 heures d’écriture.

(Les pensées de Vitalik. Les pensées de Pete. Le débat d’Hasu. Un livre sur la saga de mise à l’échelle si vous êtes nouveau.)

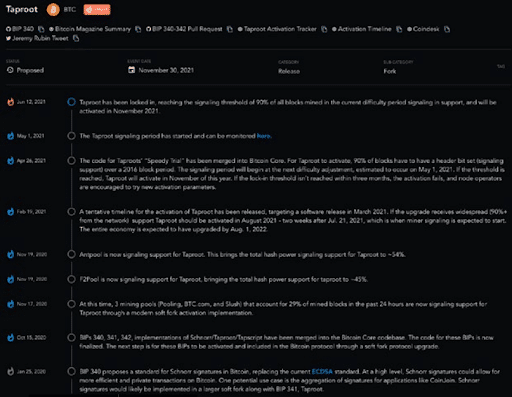

La feuille de route Bitcoin

Cela faisait quatre ans depuis la dernière mise à niveau majeure et soft fork de Bitcoin, et les choses étaient un peu moins controversées cette fois-ci. Presque tout l’appareil mondial d’extraction de bitcoins a signalé son soutien à la « racine pivotante » mise à niveau ce printemps, et la mise à niveau est entrée pleinement en vigueur en novembre.

(Soit dit en passant, vous auriez pu facilement suivre le cycle de vie complet des BIP Taproot – sans parler du protocole des mises à jour pour 200 autres réseaux cryptographiques – en utilisant notre produit Intel .)

Pour le profane , la mise à jourTaproot rend les transactions bitcoin moins chères, son adoption des «signatures Schnorr» améliore les valeurs par défaut de confidentialité et la fongibilité de Bitcoin en effectuant tous les types de transactions (paiements simples, éclairs canaux et transactions multi-signatures) se ressemblent, et cela pourrait débloquer la prochaine phase de développement dans Le réseau Lightning de Bitcoin, qui pourrait enfin éclater l’année prochaine après des années où j’ai écrit qu’il pourrait enfin éclater l’année prochaine.

Pour être honnête, Taproot semble être un gros problème pour la confidentialité et Lightning, mais moins pour les bitcoins intelligent contrat futur (on parle de « sidechains » depuis 2014, et ils ont perdu). Comme discuté plus tôt, les bitcoins pourraient être emballés comme garantie sur d’autres plates-formes à grande échelle, mais cela ne fera toujours pas de bitcoin techniquement intégré dans la nouvelle demande de « smartcontract » à l’ extérieur de paiements . j’ai investi dans un couple d’entreprises penchées sur Lightning (par exemple Kollider* et ses dérivés réglés en temps d’échange réel), et j’aimerais voir celui de Jeremy Rubin Sapio réussire, donc je suis prudemment optimiste, là-bas seront gagnants ici.

Mais je suis aussi dans le Coin depuis longtemps assez pour freiner mon enthousiasme pour les applications bitcoin à l’extérieur des paiements et magasin-de- cas d’utilisation du règlement de la valeur.

Une alternative indépendante à Fedwire est assez gros, merci.

En effet, le bitcoin est à 300k sur- règlements en chaîne de bitcoins par jour contre 800 000 règlements Fedwire par jour maintenant . Lorsque vous considérez que les services hébergés exploitent fréquemment des transactions uniques pour regrouper des centaines voire des milliers de transactions plus petites à la fois, Bitcoin a déjà dépassé Fedwire dans le débit. Lightning pourrait encore accélérer le rythme.

Le développement sur Bitcoin, c’est comme construire une fusée, tandis que le développement sur Ethereum a toujours été plus similaire à la création d’une startup de la Silicon Valley. Les enjeux sont plus élevés dans le bitcoin (nous allons entrer dans ceci au chapitre 6), et vous avez besoin d’une sécurité de niveau sorcier pour créer une alternative cryptographique fiable à Fedwire.

Les mises à jour et les investissements en cours dans le code de base et l’infrastructure de communication de Bitcoin montrent de quoi je parle.

V22.0 (publié cet automne) a connecté le bitcoin à un deuxième protocole de communication anonyme, l’Invisible Internet Project, afin de compléter l’intégration de Tor et de renforcer la résilience à la sécurité du bitcoin, ce qui rend encore plus difficile la désanonymisation des utilisateurs. Les efforts de Blockstream pour tirer des bitcoins satellites dans l’espace, ça a l’air bizarre, mais ça garantit aussi l’accès au réseau partout dans la société… (si Internet) tombe en panne)

Cela ne fait pas du bitcoin un pari sur un avenir Mad Max. Au lieu de cela, c’est un radeau de sauvetage pour les réfugiés actuels et futurs.

« Des ruptures sociétales ne se produisent pas partout à la fois . C’est le but d’avoir plus de 190 pays et puis ajoutant une couche de transfert de valeur sans frontières. Le travail est important.

(Pour en savoir plus sur Bitcoin Magazine : Aaron est le meilleur écrivain technique de bitcoinsC

La foudre frappe le Salvador

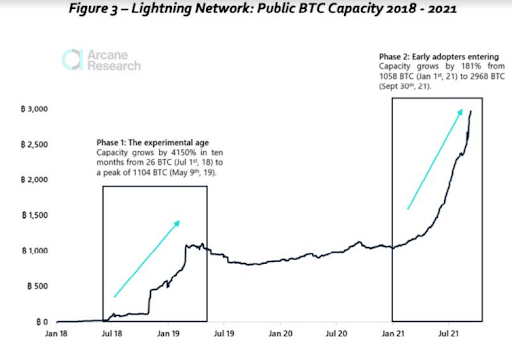

Il semblait que Lightning avait définitivement perdu la course aux paiements aux ERC-20 adossés au dollar. Lightning a connu une croissance négligeable en 2020 de la capacité des canaux et des nœuds. Même si la capacité des canaux a explosé au cours de l’été cette année et est 3 fois plus élevé en termes de BTC depuis le début de l’année , sa capacité totale n’est que de 200 millions de dollars, tandis que sur ERC-20, les pièces stables devraient effacer 5 000 milliards de dollars de règlements sur l’année sans limite de capacité.

Pour tous leurs progrès, cependant, ni les pièces stables ERC-20 ni aucun autre actif cryptographique n’ont accompli ce que Bitcoin a fait cette année comme « argent ». Je parle, bien sûr, de l’acceptation du bitcoin comme monnaie légale à El Salvador. C’est incroyable ce qui arrive à l’utilisation lorsque vous terminez le système de paiement en boucle fermée sans forcer une reconnexion à une réserve fiat.

(Source : Recherche Arcane)

On parle toujours de petits nombres par rapport à DeFi, mais c’est toujours d’une monnaie réelle légale dont nous parlons pour environ pour six millions de personnes, une monnaie fiduciaire non symbolique qui chevauche les rails de la cryptographie et pourrait être fermée à un préavis.

Je suis sûr que je vais encore me tromper à propos de Lightning. Mais je pouvais voir la capacité de Lightning atteindre 30 000 BTC de capacité d’ici la fin de 2022 (un autre 10x l’année prochaine) grâce à Twitter, Taproot et les plans agressifs du président Bukele vias à vis du déploiement de Lightning. Potentiellement plus élevé si d’autres pays comme le Paraguay ou l’Ukraine suivent le théorie des jeux de bitcoins .

J’aime la foudre. C’est cool. Je suis une ventouse pour le Démonstrations de grève. Je suis une ventouse pour les 2,7 millions de Salvadoriens qui vont obtenir 30 $ en BTC pour télécharger leurs nouveaux portefeuilles Chivo, et qui permettent aux utilisateurs de payer avec Lightning sur leurs téléphones.

Je suis sûr que c’est tout simplement de la propagande . Je suis une ventouse pour le service de pourboire Lightning de Twitter en ligne pour 186 millions d’utilisateurs.

Et je suis un ventouse pour croire que Snowden pourrait être sur quelque chose quand il estime que les pays comptant 650 millions d’adultes sous-bancarisés pourraient entreprendre des démarches similaires vers El Salvador dans le cadre d’un stratégie monétaire post-USD.

Plus que tout, je veux juste que le bitcoin fonctionne comme monnaie légale, et je ne veux pas être taxé à 20% sur ma putain de commande de café . Je m’énerve juste en pensant à quel point nos politiques de cryptographie sont stupides aux États-Unis. Heureusement qu’il est encore temps pour ma chape politique…